| 종가 | 전일대비 | 업종 | PER | PBR | DIV |

|---|---|---|---|---|---|

| 382,000 | -2.1% | Q:기타서비스 | 325.9 | 74.4 | - |

| 섹터 | Q:기타서비스 / 자연과학 및 공학 연구개발업 |

| 산업 | 바이오시밀러 및 바이오베터 |

| 상장 | KOSDAQ / 2014년 12월 12일 상장 / 12월 결산 |

| 대표자 | 전태연 |

| 홈페이지 | http://www.alteogen.com |

| 일자 | 보고서명 | |

|---|---|---|

| 02‑11 | 현금ㆍ현물배당결정 |

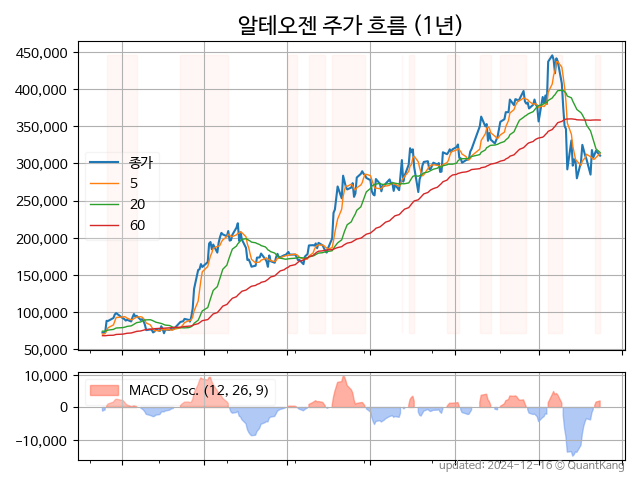

주요 가격 변동 지표1

| 종가 | 전일대비 | 5일 | 20일 | 60일 | 120일 |

|---|---|---|---|---|---|

| 382,000 | -2.1% | 5.8% | -26.3% | -31.7% | -10.5% |

| 1년 | 편차 | 샤프 | MDD | AvDD | MARr |

| 3.1% | 59.2% | 0.05 | -35.4% | -12.5% | -0.1 |

주요 재무 지표2

| 업종3 | PER | PBR | DIV | 평가4 |

|---|---|---|---|---|

| Q:기타서비스 | 325.9 | 74.4 | - | 고PER, 고PBR |

세부 재무/투자 정보 제공 사이트

| 네이버모바일 | 네이버 | FnGuide |

|---|---|---|

| 와이즈리포트 | 밸류라인 | 한국경제 |

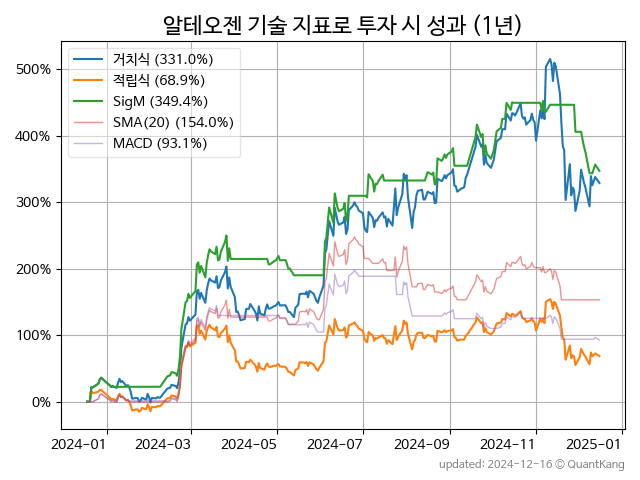

주요 기술 지표5

| 기술 지표 | 1년 | 편차 | 샤프 | MDD | AvDD |

|---|---|---|---|---|---|

| 거치식 | 3.1% | 59.2% | 0.05 | -35.4% | -12.5% |

| 적립식6 | -8.8% | 58.4% | -0.15 | -36.8% | -12.5% |

| Sig. M7 | -40.6% | 45.3% | -0.90 | -45.1% | -16.8% |

| SMA(5)8 | -15.3% | 37.2% | -0.41 | -25.4% | -16.0% |

| SMA(20)8 | -12.4% | 46.2% | -0.27 | -27.9% | -10.8% |

| SMA(60)8 | -25.9% | 43.7% | -0.59 | -38.1% | -20.3% |

| SMA(120)8 | -33.4% | 52.3% | -0.64 | -44.4% | -22.9% |

| SMA(240)8 | -15.8% | 56.6% | -0.28 | -36.6% | -14.8% |

| MACD9 | -13.4% | 41.9% | -0.32 | -27.9% | -11.4% |

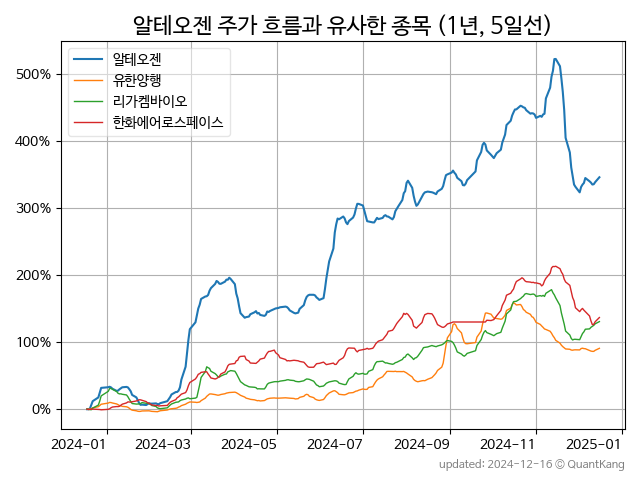

주가 흐름 유사 종목10

| LG디스플레이 | LG화학 | 엔씨소프트 | |

|---|---|---|---|

| 천보 | HD한국조선해양 | 심텍 |

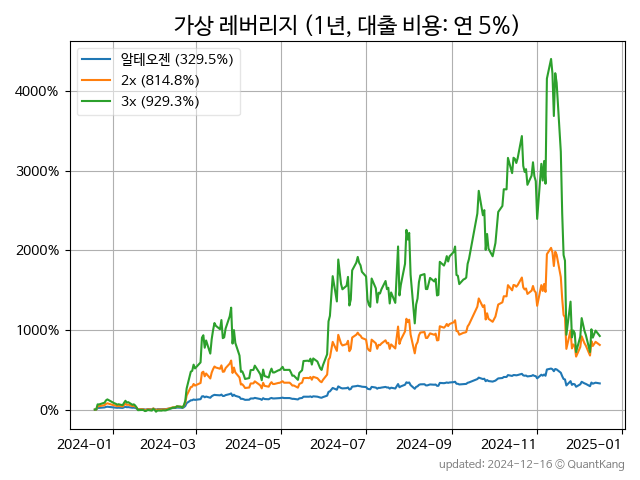

가상 레버리지 상품에 투자했다면11

관련 정보

참고 도서 오렌지사과의 출간 책 소개와 샘플북 목록

- 왜 위험한 주식에 투자하라는 걸까? - 장기 투자와 분산 투자에 대한 통계학적 시각

- 파이썬으로 그려보는 투자 포트폴리오 분석 - 정량적 투자 분석을 위한 입문서

- 구글 시트로 시작하는 투자 포트폴리오 분석 - 오렌지사과의 불친절한 워크북

-

모든 지표는 최근 1년 데이터만을 이용하며 산출합니다. 거래된지 1년 미만인 종목은 해당 기간을 연단위로 환산해서 추정합니다. 편차는 표준편차를 말합니다. 표준편차는 일일 변동성으로 추정한 연단위 변동성입니다. 샤프(Sharpe)는 1년 수익률 / 연단위 표준편차입니다. MDD(Maximum Drawdown) 최대 낙폭(손실폭)입니다. DD(Drawdown)은 현재 낙폭입니다. AvDD(Average Drawdown)은 평균 낙폭입니다. MARr(Managed Account Reports Ratio)은 1년 수익률 / MDD입니다. Calmar Ratio라 불리기도 합니다. ↩

-

가장 최근에 제출된 연간 보고서 기준입니다. KRX(한국거래소)의 검토 후 개제되는 데이터에 기반하고 있습니다. 이로 인해 시장에서 추정하는 현재 재무 상태와 상당한 차이가 있을 수 있습니다. 각 기업의 결산 마감일 기준으로 최대 1년 4개월까지 시차가 발생합니다. ↩

-

코스닥과 코스피는 업종 분류가 조금 다릅니다. 본 사이트는 각 시장의 분류명을 그대로 이용합니다. 어느 시장에 해당되는지 명확하게 하기 위하여 코스피(P:) 또는 코스닥(Q:)를 접두어로 붙여 표기합니다. ↩

-

종가에 매수 또는 매도하는 것을 가정합니다. 매매에 소요되는 수수료, 슬리피지, 세금 등은 고려되지 않았습니다. ↩

-

매일 동일한 금액으로 매수하는 정액 적립식입니다. 각 일자별로 그 때까지 투자한 금액 대비 수익률을 표기합니다. 적립 기간 동안 주가가 우상향하거나, 상승 후 하락하면 적립식은 거치식보다 낮은 수익률을 보일 가능성이 높습니다. 적립식은 적립 기간 동안 주가가 하락했다가 회복하거나 상승한 경우 유리합니다. 적립식의 수익률을 거치식과 단순 비교할 수는 없습니다. 거치식은 전체 투자금을 초기에 모두 투자하지만, 적립식은 평균적으로 최종 전체 투자금의 절반만 투자되기 때문입니다. 이는 같은 5% 이율이라도 예금과 적금의 최종 이자가 다른 것과 마찬가지입니다. 적립식 수익률을 거치식 수익률과 비교하려면, 적립식 수익률을 2배로 환산할 필요가 있습니다. ↩

-

sigM은 시장 전반의 추세를 추정하는 기술적 신호입니다. sigM이 상승세라고 추정할 때 해당 종목을 매수하는 상황을 가정한 수익률입니다. 시장 추세와 개별 종목간의 상관관계를 고려하지 않은 기본 버전입니다. ↩

-

SMA(i)는 종가가 이동평균선 i를 상회하는 경우 매수하고, 반대로 하회하면 매도하는 전략입니다. 골든크로스, 데드크로스를 매매 시점으로 활용하는 전략과 동일합니다. ↩ ↩2 ↩3 ↩4 ↩5

-

MACD(i, j, k)는 단기 지수 이동평균선 i, 장기 지수 이동평균선 j, MACD 시그널 지수 이동평균선 k를 사용하는 전략입니다. MACD가 시그널보다 위에 있으면 매수하고, 반대로 아래에 있으면 매도합니다. 기본으로 MACD(12, 26, 9)를 사용합니다. ↩

-

과거 유사한 주가 흐름을 보였던 종목입니다. 관심있는 종목과 동일한 투자 아이디어를 적용할 수 있는 후보가 될 수 있습니다. 해당 종목이 미래에도 유사한 주가 흐름을 보일 것이라는 예상은 아닙니다. ↩

-

변동성 위험을 직관적으로 살펴봄으로써, 레버리지 투자 또는 포트폴리오 내 비중 확대에 적합한지 판단하는데 도움을 얻을 수 있습니다. ↩