비교 상품 소개

VUG 상품과 BRK-B 상품의 성과를 수익률과 위험도로 비교합니다.

주의: 해외 종목은 야후 파이낸스 데이터를 이용합니다. 야후 파이낸스는 종목에 따라 배당 내역 일부가 누락되어 있을 수 있습니다. 이로 인해, 배당 재투자를 가정하여 비교한 분석 결과는 부정확할 수 있습니다. 참고: 야후 파이낸스 수정 > 주가 오류 (일부 분배/배당 내역 누락으로 인한 부정확한 TR값)

주의: 해외 종목의 주가는 야후 파이낸스 데이터를 이용합니다. 종목이 액면 분할/병합될 경우 배당금이 보정되지 않으면, 배당 재투자 가격(TR; Total Return)이 과대/과소 추정될 수 있습니다. 최근 1 : 3으로 액면 분할한 SCHD의 경우에도, 실제보다 높은 배당 재투자 수익률로 표기되고 있습니다. 다른 사이트를 이용하여 다시 한 번 확인하길 권합니다. 사이트 예: ETF CHECK

주의: 개별 종목의 상장 기간은 다를 수 있습니다. 상장 기간이 짧은 종목을 기준으로 정렬합니다.

지난 성과

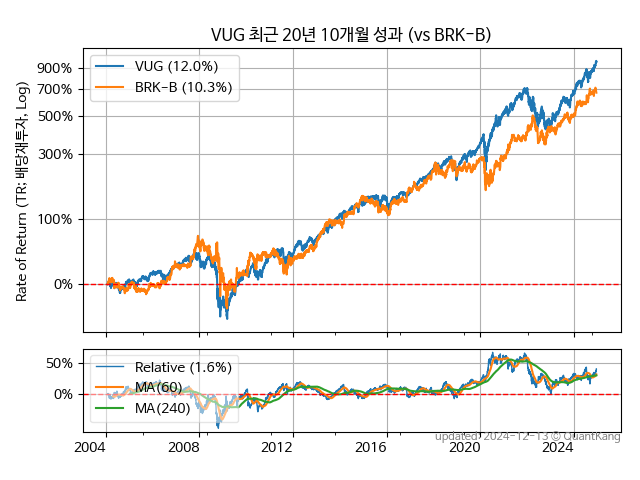

두 상품의 성과를 비교할 수 있는 가장 긴 기간은 최근 22년입니다. 아래는 이 기간의 성과1를 그래프와 표로 나타낸 것입니다. 그래프 범례에서 괄호안의 퍼센트 수치는 CAGR2입니다. 하단의 보조 그래프는 BRK-B 대비 VUG의 비를 나타냅니다. VUG의 수익률이 BRK-B보다 지속적으로 우세하면 상승하고, 반대의 경우에는 하락합니다.

| 종목 | CAGR | 편차 | 샤프 | MDD | AvDD |

|---|---|---|---|---|---|

| VUG | 11.8% | 19.9% | 0.59 | -50.7% | -7.1% |

| BRK-B | 10.1% | 20.8% | 0.49 | -53.9% | -10.0% |

성과를 분석하는 전통적인 방법인 수익률과 위험도3를 살펴봅니다.

수익률 지표 (CAGR): VUG의 CAGR은 11.8%로 BRK-B의 10.1%보다 1.7% 높았습니다. (높은 수익률)4

위험도 지표 (표준편차): VUG의 표준편차는 19.9%로 BRK-B의 20.8%와 비슷했습니다. (비슷한 위험도)

위험도 지표 (MDD): VUG의 50.7%의 MDD는 BRK-B의 53.9%보다 -3.2% 낮았습니다. (낮은 위험도)

동일 수준 위험 노출을 위한 비중 조절

수익률과 위험도가 다른 상품을 비교하는 방법의 하나는, 둘 중 하나를 동일하게 설정하고, 나머지 하나를 비교하는 것입니다. 여기서는 BRK-B의 투자 비중5을 조절하여 VUG의 위험도와 유사하게 맞추어 수익률를 비교합니다.

위험도 지표 (표준편차): 표준편차를 동일한 값으로 맞추기 위해서는 20.8% / 19.9% = 96% 비중으로 투자하면 됩니다.6

위험도 지표 (MDD): MDD를 동일한 값으로 맞추기 위해서는 53.9% / 50.7% = 94% 비중으로 투자하면 됩니다.

동일 수준 위험하에서의 추정 성과

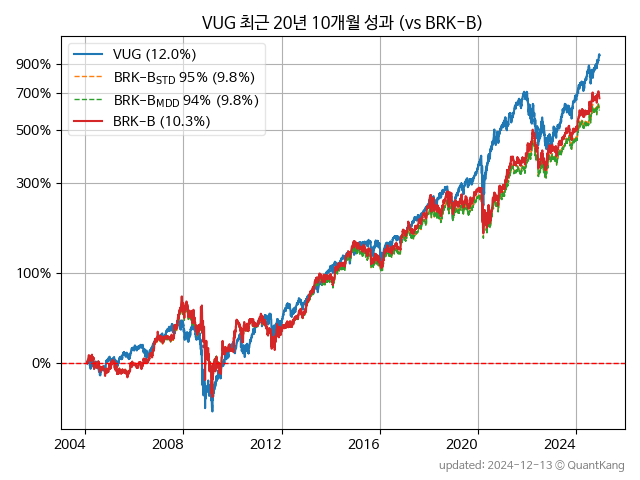

아래는 비중을 조절한 경우를 추가하여, 그래프와 표에 성과를 기록한 것입니다. BRK-BSTD는 표준편차를 맞춘7 경우이고, BRK-BMDD는 MDD를 맞춘 경우입니다. 앞에서와 같이 그래프 범례에서 괄호안의 퍼센트 수치는 CAGR입니다.

| 종목 | CAGR | 편차 | 샤프 | MDD | AvDD |

|---|---|---|---|---|---|

| VUG | 11.8% | 19.9% | 0.59 | -50.7% | -7.1% |

| BRK-B | 10.1% | 20.8% | 0.49 | -53.9% | -10.0% |

| BRK-BSTD (96%) | 9.8% | 19.9% | 0.49 | -52.2% | -9.6% |

| BRK-BMDD (94%) | 9.6% | 19.5% | 0.49 | -51.4% | -9.3% |

각각의 경우를 VUG의 성과와 비교해 봅니다.

위험도 지표 (표준편차): 96% 투자 비중으로 표준편차를 비슷한 수준으로 맞추면, CAGR은 9.8%로 VUG의 11.8%보다 -2.1% 낮았습니다. (낮은 수익률)

위험도 지표 (MDD): 94% 투자 비중으로 하여 MDD를 비슷한 수준으로 맞추면, CAGR은 9.6%로 VUG의 11.8%보다 -2.2% 낮았습니다. (낮은 수익률)

최종 비교

주의 투자 시점과 기간, 그리고 전략에 따라 다른 결과가 나올 수 있습니다. 백테스트 기간이 짧은 경우 통계적 신뢰성이 떨어질 수 있습니다. 미래에도 동일한 경향이 지속된다고 보장할 수 없습니다.

지난 22년간 거치식으로 투자했다고 가정합니다.

BRK-B의 투자 비중을 조절하여 표준편차나 MDD를 동일하게 맞추면, CAGR이 평균 9.7%인 포트폴리오를 만들 수 있습니다. 이 포트폴리오는 VUG의 11.8%보다 -2.2% 낮았습니다.

VUG > BRK-B

관련 정보

- [동영상] VTV (미국 가치주 ETF) + VUG (미국 성장주 ETF) - 가치주와 성장주에 분산 투자하면? [환율을 고려한 정량적 자산 비교와 분산 투자 효과 분석]

- VTV(미국 가치주 ETF) + VUG(미국 성장주 ETF) + 환율 + 예금 분산 투자 (평균-분산 그래프 분석) [자산 배분 시즌 2]

- [초급 20] 주식과 금을 섞어 보자 (배추와 사과를 교환하러 오일장에 간 갑돌이)

- 성장주와 가치주의 수익률 대칭성 (VTV와 VUG가 만드는 데칼코마니

- 유사 종목 성과 비교 목록

참고 도서 오렌지사과의 출간 책 소개와 샘플북 목록

- 왜 위험한 주식에 투자하라는 걸까? - 장기 투자와 분산 투자에 대한 통계학적 시각

- 파이썬으로 그려보는 투자 포트폴리오 분석 - 정량적 투자 분석을 위한 입문서

- 구글 시트로 시작하는 투자 포트폴리오 분석 - 오렌지사과의 불친절한 워크북

-

가능한 경우 배당까지 고려한 주가 데이터를 이용하였습니다. 현재로는 국내 일반 종목의 경우 배당이 고려되어 있지 않으며, 국내 ETF와 해외 종목은 배당이 고려되었습니다. 각종 수수료, 세금 등 부대비용은 고려되지 않았습니다. ↩

-

CAGR(Compound Annual Growth Aate, 연평균 성장률)는 해당 기기 동안의 수익률을 연평균 복리 수익률로 환산한 수치입니다. ↩

-

리스크(risk)로도 번역되는 위험도는 손실 가능성만을 의미하지 않습니다. 해당 수익률을 달성하는데 얼마만큼의 불확실성이 있는지에 대한 지표입니다. 예를 들어 동일한 연 10% 수익률을 기대하는 상품이라도 최고 수익률이 높은 상품은 위험도가 높다고 판단합니다. ↩

-

통계적 분석에 의한 비교가 아닌, 1% 절대값을 기준으로 한 평가입니다. ↩

-

투자 비중은 경우에 따라서는 100% 넘을 수 있습니다. 이는 비교 대상보다 더 나은 투자 상품인 경우에 흔히 발생합니다. 투자 비중은 현금을 일부 보유 또는 차입하는 것을 의미합니다. 이 분석에서는 이러한 현금과 관련한 이자 또는 비용은 감안하지 않았습니다. ↩

-

표에도 나와 있는 샤프 지수(Sharpe Ratio)를 계산하여 비교하는 방법과 동일합니다. 표에서의 샤프 지수는 무위험 수익률을 0%로 가정하였습니다. ↩

-

간단한 수식으로 위험도를 맞추기 위한 비중을 계산했기에, 경우에 따라서는 약간의 차이가 있을 수 있습니다. ↩